2015年,全球农化市场表现低迷,但并未影响企业间并购重组的热情。世界知名的六大农化巨头巴斯夫、先正达、拜耳、陶氏、杜邦、孟山都曾传出并购或者被并购的传闻。2015年底,陶氏与杜邦合并,新公司成为全球仅次于巴斯夫的第二大化工企业,并超越孟山都成为全球最大的种子和农药公司,国际农化市场面临洗牌。

2016年春节前夕,让国际农化市场震惊的重磅消息再度传出:中国化工集团公司宣布将通过公开要约收购瑞士农化和种子公司先正达。双方达成协议,先正达董事会全体一致推荐中国化工收购先正达100%股权的要约,要约价格为每股465美元现金。要约还允许交易交割时支付的每股5瑞郎特别分红,取决于先正达股东批准。先正达已发行股本金的总价值为430亿美元。这是迄今为止中国企业在海外进行的最大收购,本次收购的最后结果还需等待国家相关的反垄断审查和批准。

好事多磨的拉锯战

并购行业龙头企业是成为行业巨头最直接的途径

总部位于瑞士巴塞尔的先正达成立于1758年,是全球第一大植物保护公司、第三大种子公司,也是“植保+种子+草坪与园艺”的综合农资平台,公司产品旨在提高作物产量和食品质量。由于国际农化市场的疲软,以及先正达自身的需求,中国化工获得了成为国际农化巨头的机会。然而,中国化工收购先正达的这场拉锯大战,真可谓好事多磨。

2015年11月,有报道透露,中国化工正在洽购先正达,对其估值约420亿美元,先正达则以监管风险为由拒绝了中国化工的收购提议。2015年12月,志在必得的中国化工将收购报价提高到约3000亿元,此次报价虽然得到了先正达管理层的支持,但是却遭到了一些股东团体的反对。2016年1月15日,先正达董事会投票支持中国化工进一步谈判收购,为2月初正式协议的达成铺平道路。

但刚得到先正达管理层示好没几天,该公司的一股东团体就反对这一并购,并称将先正达卖给中国的国有企业,有可能使公司丧失独立性。如今双方虽达成收购协议,但接下来仍需股东支持和相关国家的监管审批。收购之路,一波三折,实属不易。

需要注意的是,早在2015年5月,当时全球最大的种子及农化公司孟山都就对先正达发出总价为450亿美元的要约收购。但先正达一直以反垄断监管风险为由拒绝此项要约。虽然孟山都在之后作出了促使先正达剥离种子业务和部分重叠农化业务等的努力,并一度将收购价格提高到470亿美元,但经过数度谈判后,最终放弃收购先正达。

中国化工2月3日宣布,已经同意通过公开要约收购先正达。根据协议,先正达董事会推荐中国化工收购先正达100%股权的要约,先正达已发行股本金的总价值为430亿美元。这是迄今为止中国企业在海外进行的最大收购。 而收购之后,中国化工必将面对多方面融合的大考验,包括两者在知识产权、环保、产品质量、服务等方面的差别。业内人士指出,要想顺利运作收购后的公司,中国化工必须跨过语言和文化障碍,了解和适应瑞士当地法律法规,特别是劳工和知识产权法律。

先正达的专利布局如何?

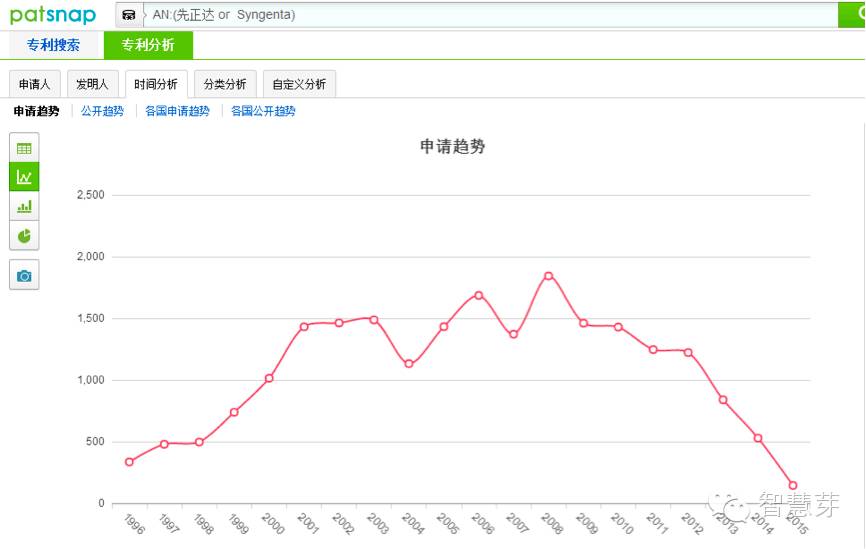

先正达拥有庞大的专利组合。其在全球68个国家或地区进行了专利申请,总计19497件。

经过智慧芽insights系统展示,先正达的技术领域主要分布如下:

按年度专利申请数量来看,其年度专利申请趋势如下:

根据现有资料披露来看,中国化工承诺将保留先正达的公司名字、公司总部地址、公司管理层、公司员工,不改变先正达公司现有的运营系统,只添加董事会席位。但是,在智慧芽全球专利数据库中,以先正达为申请人检索,可以查到高达19497组的专利中,初步过滤后有一千多组转基因相关专利。其中不乏和行业巨头孟山都的联合申请(关于A01N杀虫剂相关专利);另外和很多研究所合作申请的,那收购后必然会涉及到专利权相关问题。

而针对知识产权方面,中国化工则需要注意以下几点:

卓尔不群的“并购王”

“并购王”中国化工的出手又一次提高了我国石化企业的士气,收购先正达前景被众多业内人士看好

对于中国化工,因为其本身没有种子业务,此次交易能够填补这项空白,完善中国化工在农业产业链方面的布局。先正达业务遍及全球90个国家和地区,领先技术涉及多个领域,包括基因组、生物信息、作物转化、合成化学、分子毒理学以及环境科学、高通量筛选、标记辅助育种和先进的制剂加工技术。收购完成后,中国化工可以利用先正达在全球的销售网络及研发成果。

中国化工表示,十分看好先正达的农用化学品和种子研发能力、渠道资源、产品登记资源以及品牌的价值等,希望通过资源整合协同效应,优化产业和资本结构,提高创新能力,扩大市场和减少支出。收购后,中国化工将进一步保持、推广并提升先正达的声誉,继续对其领先的农业解决方案及创新能力进行投资。同时,中国化工将加快先正达发展战略的实施,为先正达下一阶段的增长创造新市场和新机遇,并计划在未来几年将公司进行重新上市。以此为机遇,技术与市场份额一齐提高,中国化工也将向世界农化巨头进一步迈进。

中国化工董事长任建新公开表示:“我们很高兴通过‘友好和合作’的原则达成了此次收购协议。我们将与先正达管理层和员工共同努力,保持公司在全球农业科技领域最领先的竞争优势。”他还补充:“我们的愿景不仅局限于双方利益,还将保障全球农民和消费者利益最大化。我们期待Michel Demaré继续留在董事会担任副董事长和独立董事负责人,我们期待与John Ramsay和管理层以及先正达员工合作,共同为全球市场持续的增长和粮食需求提供安全、可靠的解决方案。”

先正达董事长Michel Demaré认为:“通过该要约,中国化工承认先正达业务的质量与潜力,这包括行业领先的研发、制造能力以及我们全球员工的高素质。这项交易把对运营的中断和执行的风险降到了最低水平;专注全球特别是中国及其他新兴市场的增长,并有助于对创新进行长期投资,这对全球粮食安全至关重要。先正达仍将是先正达,并继续保留在瑞士的总部,充分体现瑞士作为企业地的吸引力。”

先正达首席执行官John Ramsay表示:“先正达是全球农化行业的领头企业;并在过去10年大幅度扩大了其在全球市场的份额。这项交易将帮助我们维持并扩展市场,同时大幅度发挥我们种子业务的潜力。交易将最有效地确保我们继续为种植者提供不同选项,以及正在进行不同科技和作物平台的研发投资。我们对成本和资本效益的承诺不变。”

相关评论

中国农药工业协会秘书长李钟华:

此次收购有两个看点值得关注:第一,进一步推进中国化工国际化战略。中国化工曾于2011年收购了马克西姆阿甘公司,几年来已经基本完成内部整合,国际影响力持续上升。如果此次收购能够取得成功,有利于该公司进一步拓展国际市场。第二,完善相关产业链。目前中国化工拥有化肥、农药等农化板块,但一直没有种子业务,而先正达在相关领域专业优势较为明显,如果收购成功,中国化工将得以涉足种子业务,发挥农药植保、种子等相关产业的协调性。

四川省福华农科投资集团董事局主席张华:

中国化工收购先正达,对中国农业来讲,具有里程碑式的意义。先正达在种子技术研发及产品渠道管理方面,具有国内企业无法相比的优势。此次并购,对中国新农药开发及转基因种子研发方面将产生巨大的推动作用。

此次收购后,先正达的技术与中国市场将嫁接地更好,便于中方企业和先正达在原有良好的基础上开展新的合作,更便于中方企业向国际化公司学习,对中方企业来说是一种利好。福华也会积极向先正达学习,并寻求合作机会。

此次协议收购价格高于不少人的预期,但从国家战略、市场放开、技术获得等方面考虑,是非常具有价值的,可以防止转基因技术被国际巨头垄断。所以,从这个意义上来讲是双赢。

本文由智慧芽原创,转载请在显著位置注明文章来源和作者姓名。部分文字来源:中国化工报